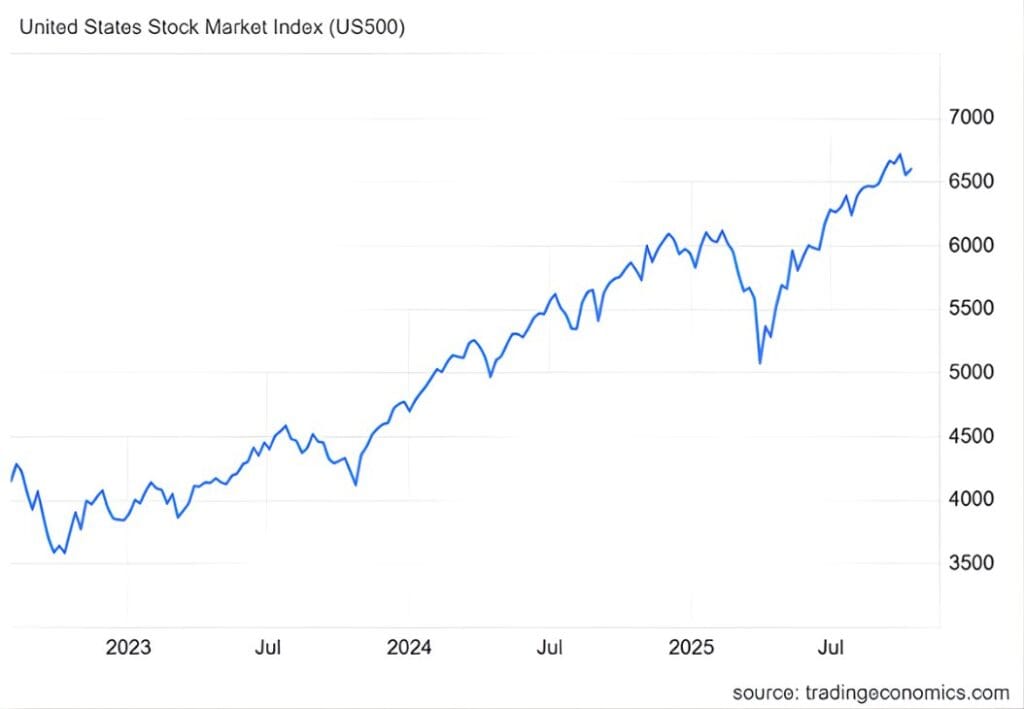

ABD borsası yeni rekor seviyelere ulaşmaya devam ediyor. Bitcoin fiyatı da zirveye yakın seyrediyor ve altın fiyatı tüm zamanların en yüksek seviyelerine fırladı.

Kaynak: tradingeconomics.com

Finansal varlıklara (bankalar, sigorta şirketleri, emeklilik fonları, serbest yatırım fonları vb.) yatırım yapanlar, finans piyasaları konusunda son derece iyimser ve kendinden eminler. Rockefeller International’ın başkanı Ruchir Sharma’nın da belirttiği gibi: “ABD ekonomisine yönelik artan tehditlere (yüksek gümrük vergilerinden çöken göçe, erozyona uğrayan kurumlara, artan borca ve zorlu enflasyona kadar) rağmen büyük şirketler ve yatırımcılar fazla etkilenmemiş gibi görünüyor. Yapay zekânın tüm zorlukların üstesinden gelebilecek kadar büyük bir kuvvet olduğuna giderek daha fazla güveniyorlar.” Yapay zekâ şirketleri, 2025’te şu ana kadar ABD hisselerindeki kazanımların yüzde 80’ini oluşturdu. Yapay zekâ odaklı borsa tüm dünyadan para çektiğinden dolayı bu durum ABD büyümesinin finanse edilmesine ve yönlendirilmesine yardımcı oluyor. Yabancılar, 2025’in ikinci çeyreğinde ABD hisselerine rekor seviyede, 290 milyar dolar, yatırdı ve şu anda, II. Dünya Savaşı sonrası tarihinin en yüksek payına, pazarın yaklaşık %30’una sahipler. Sharma’nın yorumladığı gibi, ABD “yapay zekâya yapılan büyük bir bahis” hâline geldi.

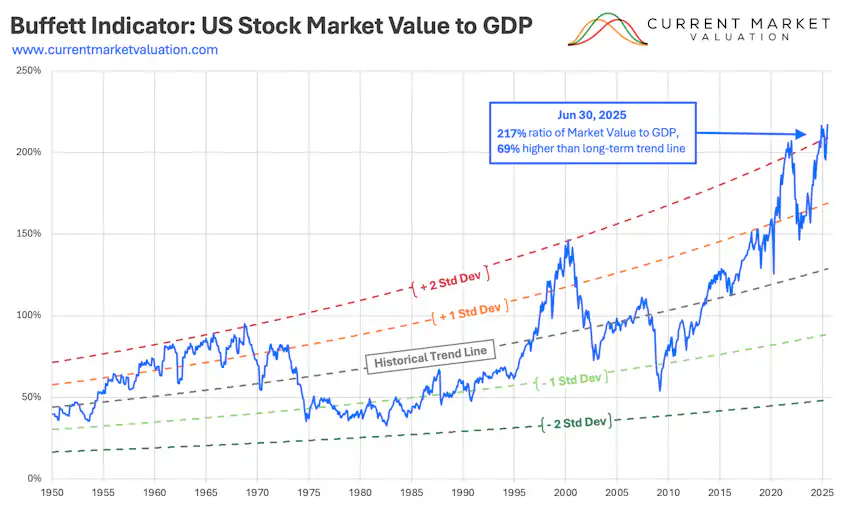

Yapay zekâ yatırım “balonu” (bir şirketin “defter değeri”ne göre hisse senedi fiyatı ile ölçülür), 2000 yılındaki dot-com çılgınlığının1 17 katı ve 2007 yılındaki yüksek riskli mortgage balonunun2 dört katı büyüklüğündedir. ABD borsa değerinin GSYİH’ye oranı (diğer adıyla “Buffett Göstergesi”), uzun vadeli trend çizgisinin iki standart sapmadan fazla üzerinde olarak %217 ile yeni bir rekor seviyeye ulaştı.

Kaynak: www.currentmarketvaluation.com

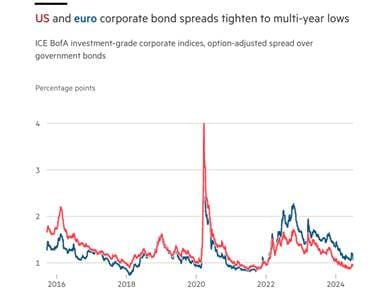

Ve yükselişte olan sadece şirket hisseleri değil. ABD şirketlerinin, özellikle de Muhteşem Yedili olarak adlandırılan büyük teknoloji ve yapay zekâ şirketlerinin borç tahvillerini elde tutmaya yönelik büyük bir talep var. Kurumsal tahvillere ödenen faizin, “güvenli” devlet tahvillerine kıyasla “yayılma”sı3 %1’in altına düştü.

ICE BofA yatırım notuna sahip şirket endeksleri, devlet tahvilleri üzerindeki opsiyonlu ayarlanmış yayılımı

Yapay zekânın gelecekteki başarısına dair bu bahisler her şeyi kapsıyor veya başka bir deyişle tüm yumurtalar aynı sepette, yapay zekâ sepetinde. Yatırımcılar, emek verimliliği ve bununla birlikte yapay zekâ şirketlerinin kârlılığı dramatik bir şekilde arttığında, borç alımlarında ve hisse senetlerinde yapay zekânın eninde sonunda büyük getiriler sağlayacağına bahse giriyor. Loomis Sayles portföy yöneticisi Matt Eagan, astronomik varlık fiyatlarının, yatırımcıların yapay zekâdan “daha önce hiç görmediğimiz türden verimlilik kazanımları” beklediklerini gösterdiğini söyledi. “Bu, ters gidebilecek en önemli şey.“

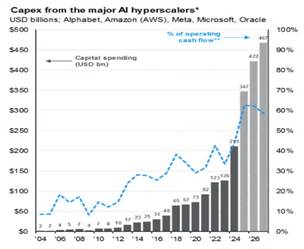

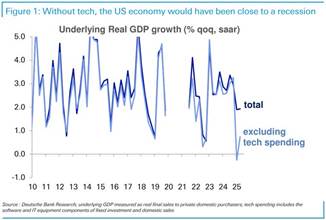

Şimdiye kadar, yapay zekâ yatırımlarının daha hızlı verimlilik sağladığına dair çok az işaret var. Ancak ironik bir şekilde, bu aralar ABD ekonomisini yapay zekâ veri merkezlerine ve altyapısına yapılan büyük yatırımlar ayakta tutuyor. Geçtiğimiz çeyrekteki ABD reel GSYİH büyümesinin neredeyse %40’ı teknoloji sermayesi giderlerinden kaynaklandı ve bu giderlerin büyük kısmı yapay zekâ ile ilgili yatırımlara gitti.

Milyar ABD Doları; Alphabet, Amazon(AWS), Meta, Microsoft, Oracle

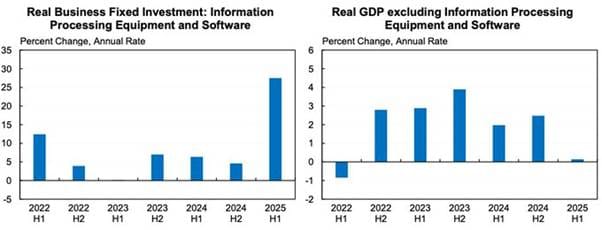

Yapay zekâ altyapısı, 2022’den beri 400 milyar dolar arttı. Bu harcamaların önemli bir kısmı, 2025’in ilk yarısında yıllık %39 oranında fırlayan bilgi işlem ekipmanlarına odaklandı. Harvard ekonomisti Jason Furman, bilgi işlem ekipmanları ve yazılımlarına yapılan yatırımın ABD GSYİH’sinin yalnızca %4’üne denk geldiğini, ancak 2025’in ilk yarısında GSYİH büyümesinin %92’sinden sorumlu olduğunu belirtti. Bu kategorileri hariç tutarsak, ABD ekonomisi ilk yarıda yalnızca %0,1 yıllık oranda büyüdü.

Bilgi İşlem Ekipmanı ve Yazılım Hariç Reel GSYİH (sağda)

Yani teknoloji harcamaları olmasaydı, ABD bu yıl resesyona girmiş ya da resesyonun eşiğine gelmiş olacaktı.

Teknoloji olmasaydı, ABD ekonomisi resesyona yaklaşmış olacaktı

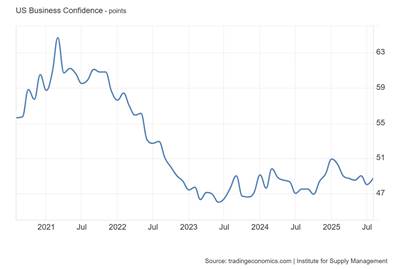

Bu durum, hikayenin öbür tarafını, yani ABD ekonomisinin geri kalanının durgunluğunu gösteriyor. ABD imalat sektörü iki yıldan uzun süredir durgunluk içinde. Diğer bir deyişle, aşağıdaki grafikteki tüm puanlar 50’nin altında.

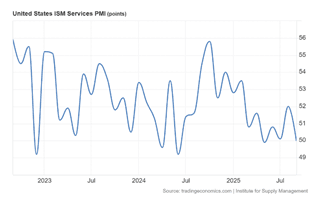

Kaynak: https://tradingeconomics.com, Tedarik Zincir Yönetimi Enstitüsü

Ve şimdi, geniş hizmet sektörünün de sıkıntıda olduğuna dair işaretler var. Tedarik Zincir Yönetimi Enstitüsü (ISM) Hizmet Satın Alma Yöneticileri Endeksi4 (bir ekonomik anket göstergesi), ağustos ayındaki 52 seviyesinden Eylül 2025’te 50’ye geriledi. 51,7’lik tahminlerin oldukça altında kalarak hizmet sektörünün durgunlaştığına işaret ediyor.

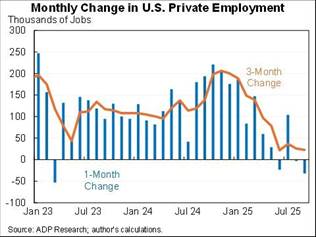

ABD işgücü piyasası da zayıf görünüyor. Resmi verilere göre, istihdam, temmuz ayına kadar olan üç ayda yıllık bazda sadece %0,5 oranında arttı. Bu, 2024’te görülen oranların oldukça altında. ABD Merkez Bankası5 Başkanı Jay Powell, geçen ay “Düşük istihdam ve düşük işten çıkarma ekonomisindesiniz“6 demişti.

Kaynak: ADP Araştırması, yazarın hesaplamaları

ABD’deki genç işçiler, mevcut ekonomik gerilemeden orantısız bir şekilde etkileniyor. ABD’deki genç işsizliği Nisan 2023’ten bu yana %6,6’dan %10,5’e yükseldi. Genç çalışanların ücret artışı keskin bir şekilde geriledi. Kariyerine yeni başlayanlar için eleman açığı %30’dan fazla düştü. Yapay zekâya maruz kalan işlerde çalışan ve kariyerinin başında olan işçiler, istihdamda %13’lük göreli bir düşüş yaşadı.

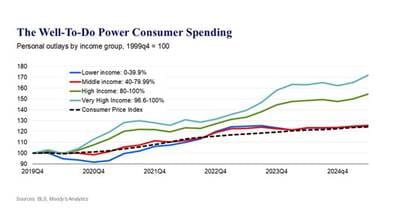

Amerikalılar arasında büyük miktarda para harcayanlar sadece, kazanç sahiplerinin en üst %20’si. Bu hanelerin durumu iyiyken, dağılımın en üst %3,3’ünde yer alanlar daha da iyi bir durumda. Geri kalanlar kemerlerini sıkıyor ve artık fazla alışveriş yapmıyor.

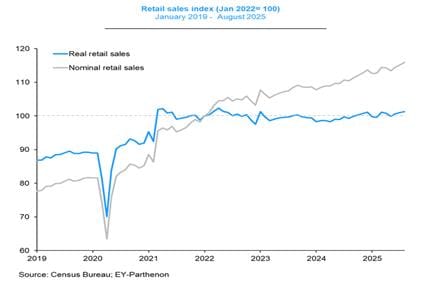

Perakende satışlar (fiyat enflasyonu çıkarıldıktan sonra) dört yıldan fazla bir süredir sabit kaldı.

Ocak 2019 – Ağustos 2025

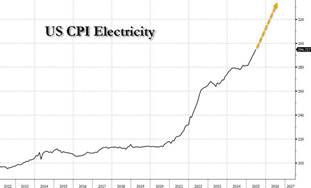

Yukarıdaki grafik, enflasyonun, çoğu Amerikalının satın alma gücünü yavaş yavaş tükettiğini gösteriyor. Ortalama enflasyon oranı, resmi rakamlara göre yıllık yaklaşık %3 seviyesinde sabitlenmiş durumda. Bu da Merkez Bankası tarafından belirlenen yıllık %2’lik hedef oranın oldukça üzerinde. Ve bu ortalama oran, yaşam standartlarındaki ve reel ücret artışlarındaki gerçek düşüşün büyük bir kısmını gizliyor. Gıda ve enerji fiyatları çok daha hızlı artıyor. Elektrik artık beş yıl öncesine göre %40 daha pahalı.

Nitekim, yapay zekâ veri merkezleri elektrik fiyatlarını daha da yukarı çekiyor. OpenAI, 2024’teki yoğun sıcak hava dalgasının zirvesinde New York ve San Diego’nun toplam elektrik tüketimi kadar elektrik tüketiyor. Veya İsviçre ve Portekiz’in toplam elektrik talebi kadar. Bu, aşağı yukarı 20 milyon insanın elektriğine denk geliyor. Google, Indiana’da inşa edilmesi planlanan 1 milyar dolarlık veri merkezinin Indiana sakinlerinin “elektrik fiyatlarını yükselteceği” ve “zaten kuraklıkla boğuşan bir bölgede tarifsiz miktarda su tüketeceği” gerekçesiyle protesto edilmesinin ardından, projeyi iptal etti.

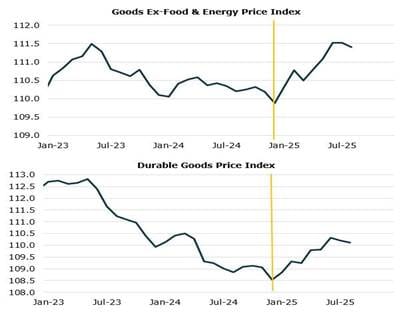

Bir de Trump’ın ABD’ye ithal edilen mallara uyguladığı gümrük vergisinin etkisi var. Trump yönetiminin inkârlarına rağmen ithalat fiyatları yükseliyor ve ABD içindeki mal fiyatlarına (sadece enerji ve gıdada değil) yansımaya başlıyor.

Dayanıklı Mal Fiyat Endeksi (altta)

Şimdiye kadar, yabancı şirketler gümrük vergilerinin maliyetlerini bir bütün olarak karşılamıyor. 2018 ticaret savaşı sırasında, ithalat fiyatları çoğunlukla yabancı şirketler tarafından iskonto edilmişti. Bu sefer ithalat fiyatları azalmadı. Gümrük vergilerini, yabancı ihracatçılardan ziyade Amerikalı ithalatçılar ödüyor ve bunun tüketicilere daha fazla yansıma olasılığı yüksek. Fed Başkanı’nın da belirttiği gibi, “gümrük vergileri çoğunlukla ihracatçı ile tüketici arasında yer alan şirketler tarafından ödeniyor… Arada bulunan tüm bu şirketler ve kuruluşlar, bunu zamanla sonuna kadar [tüketiciye] yansıtmaya niyetli olduklarını söyleyecektir.”

İthalatçılar, toptancılar ve perakendeciler peşin olarak daha yüksek maliyetler ödüyor ve eninde sonunda fiyatları, yükü üstlerinden atacak kadar artırabileceklerini umuyorlar. Sorun şu ki, tüketiciler zaten bitik durumda. Hane halkı bütçeleri, artan borç, temerrütler7 ve yetersiz ücretler nedeniyle baskı altında. Bu ortamda gümrük vergileri maliyetini yansıtmaya çalışmak, talebi daha da düşürecektir.

İşletmeler bunu biliyor; işletmelerin çoğu bu nedenle bunun yerine maliyetleri üstleniyor. Ancak bunu yaptıklarında kâr marjları daralıyor ve başka yerlerde kesinti yapmadan faaliyetlerini sürdürmeleri daha da zorlaşıyor. Kârlılık baskı altına girdiğinde, yönetimin pek seçeneği kalmıyor. Tarifeleri kontrol edemiyorlar ve tüketicileri daha fazla harcamaya zorlayamıyorlar. Kontrol edebilecekleri şey, giderler. Bu, işe alımları yavaşlatmak ve büyüme planlarını küçültmekle başlar, ardından fazla mesailer ve çalışma saatlerini azaltma gelir. Tarifeler yürürlükte kalır ve tüketiciler zayıf kalırsa, dalga etkisi8 emek piyasasına daha da yayılır.

Bir de hükümet harcamaları var. Kongre tarafından devlet dairelerinin faaliyetlerinin durdurulmasıyla ilgili mevcut karar, artan devlet borcunu ve bütçe açığını azaltmak için beyhude bir girişim olarak federal hükümet istihdamını azaltmak için Trump yönetimine ek bir fırsat verdi. Bu beyhude bir girişim; çünkü Trump’ın gümrük vergisi gelirlerinin artırılmasının işe yarayacağı iddiası inandırıcı değil. Ocak 2025’ten bu yana gümrük vergisi gelirleri, 2025 mali yılında öngörülen 5,2 trilyon dolarlık toplam federal gelirin hâlâ yalnızca %2,4’üne denk geliyor.

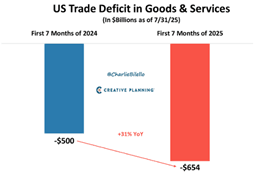

Gümrük vergilerinin ABD’nin dünya ile olan ticaret açığını eninde sonunda kapatacağı iddiasının da şu ana kadar saçmalık olduğu kanıtlandı. 2024’ün ilk yedi ayında açık 500 milyar dolardı; 2025’in ilk yedi ayında ise 654 milyar dolara ulaşarak yıllık %31’lik bir artışla rekor seviyeye ulaştı.

(31.07.2025 itibariyle milyar dolar )

Trump’ın iddialarının aksine, ithalata uygulanan gümrük vergilerindeki artışlar imalat sektöründe “Amerika’yı Yeniden Harika Yapmak” için pek bir yararı olmayacak. Harvard Kennedy Okulu’ndan Robert Lawrence, “ticaret açığının kapatılmasının ABD imalat sektöründeki istihdam payını neredeyse hiç artırmayacağını” tahmin ediyor. 2024 yılında imalat mallarındaki ticaret açığının net katma değeri, ABD üretiminin %21,5’iydi. Ticaret açığı kapatılırsa bu, ABD değerindeki artış olurdu. Bu durum, ne kadar istihdam yaratırdı? 2,8 milyon iş anlamına gelirdi ki bu da ABD istihdamında imalatın payında sadece %1,7’lik bir artışa, toplam işlerin %9,7’sine denk gelirdi. Fakat bu durumda, ABD imalat sektöründeki üretim işçilerinin payı sadece %4,7’dir; diğer %5’lik kısım ise yöneticiler, muhasebeciler, mühendisler, şoförler, satış elemanları ve benzerlerinden oluşur. Üretim işçilerinin istihdamındaki artış ise sadece 1,3 milyon olurdu veya ABD istihdamının sadece %0,9’u.

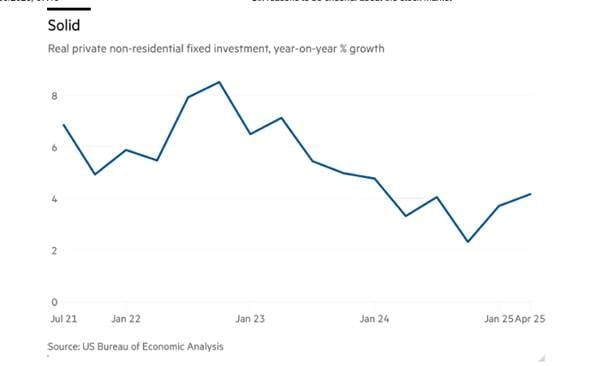

Büyüme yavaşlamış olsa da iş yatırımları hâlâ artmaya devam ettiğinden ABD ekonomisi henüz çöküşe geçmedi ve resesyona girmedi.

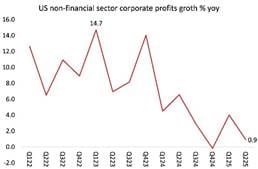

Şirket kârları hâlâ artıyor. S&P 500 şirketlerinin (finans şirketleri hariç) faaliyet gelirleri, bir önceki yıla göre son çeyrekte %9 arttı. Gelirler ise enflasyon hesaba katılmadığında %7 yükseldi. Ancak bu, sadece, Muhteşem Yedili’nin başını çektiği en tepedeki şirketler için geçerli. Genel olarak, ABD’nin finans dışı kurumsal sektörü ise kâr artışının yavaş yavaş ortadan kaybolmaya başladığını görmeye başladı.

Fed, önümüzdeki altı ay içinde politika faiz oranını biraz daha düşürmeye hazırlanıyor. Bu, hayali finansal varlıklarda spekülasyon yapmak isteyenlerin borçlanma maliyetlerini düşürecektir. Yani henüz bir resesyon yaşanmadı. Fakat gittikçe, her şey yapay zekâ patlamasının kârlılık ve üretkenlikte bekleneni getirmesine bağlı. Yapay zekâya yapılan büyük çapta yatırımların getirilerinin düşük olduğu ortaya çıkarsa, bu durum borsada ciddi bir düşüşe yol açabilir.

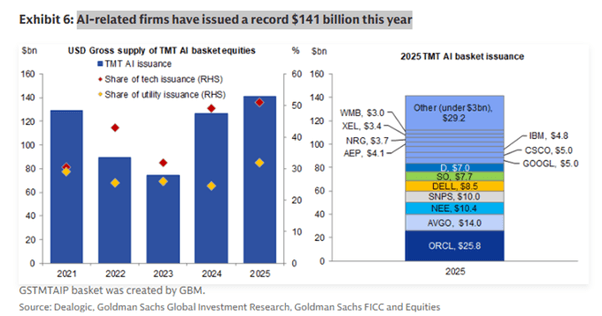

Büyük teknoloji şirketlerinin yapay zekâ yatırımlarını çoğunlukla, serbest nakit akışlarından finanse ettikleri doğru. Fakat “Muhteşem Yedili”nin devasa nakit rezervleri eriyor ve yapay zekâ şirketleri gittikçe daha fazla hisse senedi ve borçlanma ihracına yöneliyor.

Yapay zekâ şirketleri gelir oluşturmak için artık birbirleriyle sözleşmeler imzalıyorlar. Bu durum bir tür finansal sandalye kapmaca oyunu. OpenAI, yapay zekâ modellerini çalıştırmak için gereken bilişim gücü karşılığında yaklaşık 1 trilyon dolarlık anlaşmalar yaptı. Şirketin geliri, bu taahhütler karşısında devede kulak. OpenAI; altyapı, çipler ve yeteneklere çok para harcıyor, ancak bu büyük planları finanse edecek sermayeden oldukça uzak. Bu nedenle genişlemesini finanse etmek için büyük miktarda hisse satışı yaptı ve borç piyasalarını kullanmaya başladı. Geçen yıl bankalardan 4 milyar dolar borç sağladı ve son 12 ayda girişim sermayesi anlaşmalarından yaklaşık 47 milyar dolar topladı. Gerçi bunun önemli bir kısmı, en büyük destekçisi olan Microsoft’un sürece dahil olmaya devam etmesine bağlı. Kredi derecelendirme kuruluşu Moody’s, Oracle’ın gelecekteki veri merkezi satışlarının büyük ölçüde OpenAI’ye ve onun henüz kanıtlanmamış kârlılık yoluna bağlı olduğunu belirtti.

Artık çoğu şey, OpenAI gibi şirketlerin gelirlerinin, maliyetlerdeki üstel artışı karşılamaya yetecek kadar büyüyüp büyümeyeceğine bağlı. Goldman Sachs ekonomistleri, yapay zekânın 2022’den bu yana geçen dört yılda ABD ekonomisine yaklaşık 160 milyar dolar, yani GSYH’nin %0,7’si kadar yukarı çektiğini, bunun da yıllık bazda kabaca ortalama %0,3’lük bir büyüme anlamına geldiğini öne sürüyor. Fakat bu, şu ana kadar yapay zekâdan kaynaklanan gerçek bir verimlilik artışından çok istatistiksel bir hile gibi görünüyor; yapay zekâ sektöründe çok az gelir artışı var. Gerçekten de, yapay zekânın daha ileri gelişmelerinden elde edilen getiriler azalıyor olabilir. ChatGPT-3’ün piyasaya sürülme maliyeti 50 milyon dolar, ChatGPT-4’ü piyasaya sürme 500 milyon dolar, en son ChatGPT-5’in maliyeti ise 5 milyar dolar oldu. Çoğu kullanıcıya göre, son sürüm bir öncekinden belirgin ölçüde daha iyi de değil. Bu arada Çinli DeepSeek gibi çok daha ucuz rakipler potansiyel gelirleri baltalıyor.

Dolayısıyla finansal bir iflas ihtimali kapıda. Ancak finansal yatırım balonları patladığında, yeni teknoloji yok olmaz. Bunun yerine, Avusturyalı ekonomist Joseph Schumpeter’in “yaratıcı yıkım” dediği süreçte yeni oyuncular tarafından düşük fiyatlarla alınır. Bu arada, bu yılki sözde Nobel ekonomi ödülü sahipleri Philippe Aghion ve Peter Howitt’in argümanı da tam olarak bu. Patlamalar ve çöküşler kaçınılmazdır, ancak inovasyonu teşvik etmek için gereklidir.

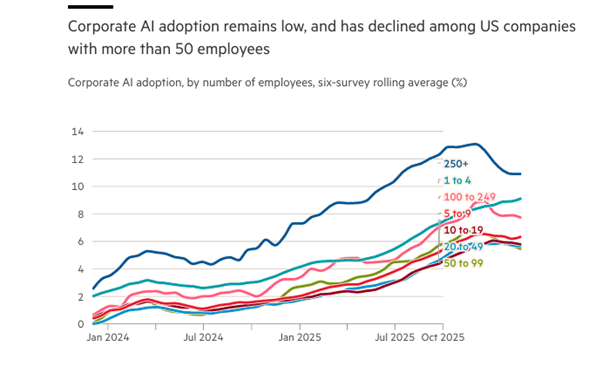

Dolayısıyla yapay zekâ teknolojisi, insan emeğini yeterince ikame etmeyi başarabilirse, sonunda daha yüksek verimlilik artışı sağlayabilir. Ancak bu, muhtemelen bir finansal çöküşün ve ardından ABD ekonomisinde yaşanacak bir durgunluğun sonrasında gerçekleşecektir. Ve eğer yapay zekâya dayalı ABD ekonomisi dibe vurursa, diğer büyük ekonomiler de onunla birlikte dibe sürüklenecektir. Zaman “Muhteşem Yedili”nin lehine işlemiyor. Nitekim, şirketler tarafından yapay zekâ teknolojisinin benimsenme oranı hâlâ düşük ve hatta büyük şirketler arasında bile düşüşe geçiyor.

Bu arada yapay zekâ kapasitesine yönelik harcamalar tırmanmaya devam ediyor ve yatırımcılar da yapay zekâ şirketlerinin hisse senetlerine ve borçlanma araçlarına nakit akıtmayı sürdürüyor. Bu, ABD ekonomisi için yapay zekâ üzerine oynanan büyük bir bahis.

Kaynak: The Next Recession, 14 Ekim 2025

- çn. Dot-com balonu veya krizi, 1990’ların sonlarında İnternet’in yaygınlaşmasıyla birlikte hızla büyüyen ve 2000 yılında zirveye ulaşan bir hisse senedi balonuydu. Yani yatırımcılar, kâr etmeyen yeni İnternet girişimlerine büyük miktarda para akıtarak hisse senedi fiyatlarını yapay biçimde şişirdi. 1995 ile zirve yaptığı Mart 2000 arasında NASDAQ endeksi %600 arttı. 2002’de değerinin %78’ini kaybederek balon patladı ve birçok şirket iflas ederken, teknoloji hisseleri büyük değer kaybına uğradı. Amazon, Microsoft ve eBay gibi bazı şirketler bu süreçte ayakta kalır ve sonrasında güçlenirken Google, Facebook, YouTube, Netflix gibi şirketler bu enkazın üzerine yükseldi. ↩︎

- çn. 2000’li yıllarda Amerika Birleşik Devletleri’nde yaşanan konut balonu, gayrimenkul fiyatlarının şiştiği, kredi koşullarının gevşediği ve sonra çöküşün olduğu bir dönemdi. Resmi olarak Aralık 2007 ile Haziran 2009 arasında tanımlanan “büyük durgunluğun” öncülüydü. ↩︎

- çn. Yayılma (spread), bir veri kümesindeki değerlerin birbirinden ne kadar farklı olduğunu, yani değerlerinin ne kadar “dağıldığını” ve dağılımın ne kadar geniş olduğunu ifade eden istatistiksel özelliktir. ↩︎

- çn. The ISM Services PMI (The Institute for Supply Management Services Purchasing Managers Index) ↩︎

- çn. Federal Reserve System (FED) ABD’nin merkez bankasıdır. ↩︎

- çn. “Low-hire, low-fire” ekonomisi, şirketlerin ne çok işe alım yaptığı ne de çok işten çıkardığı, durağan bir işgücü hareketliliğini anlatır. ↩︎

- çn. Ek faiz ödeyememe durumuna düşme ↩︎

- çn. Dalga etkisi suya bir cisim düştüğünde dalgaların dairesel yayılması gibi bir olgunun başlangıç etkisiyle dışa doğru adım adım genişlemesidir. ↩︎